*具备核心竞争优势的中国科技互联网龙头企业,陆续回归香港上市,港股未来长期投资机会依旧是全球最好的。*随着我们看好的行业,企业业绩增长的进一步确认,当前的股价不是见顶,而是会在业绩提升和恐慌情绪恢复后估值提升的预期下,进一步打开上升空间。*疫情虽没有结束,但疫情对资本市场的情绪影响和最悲观预期已经过去,A股、港股、美股均已走出底部,分化的结构性牛市将持续,上涨股票的范围将出现扩大化趋势。*A股部分消费和医药股票已出现估值偏高的泡沫化现象,投资中应规避未来成长不足以支撑当前估值的部分高估股票。*基金比股票更应该长期持有,择时是一件相当困难的事,频繁申赎大多会降低收益。买基金的本质是投资者间接投资股市,把股票投资交给更专业的基金管理人来操作,而基金管理工作本身就包括选股和择时,投资者无需再自己择时。

2020年上半年,全球资本市场可以用惊心动魄来形容。作为全球风向标的美股市场经历3月份4次熔断进入技术性熊市,之后仅3月就收复大部分失地,纳斯达克指数还创出了历史新高。A股市场经历一季度的下跌后,二季度也开始大幅反弹,整个上半年,除上证指数和上证50指数收益为负数,其余主要指数均取得了不同幅度上涨,其中创业板指数更是以35.6%领涨全球主要指数,见下表。

在今年一季度,整个资本市场担心全球疫情造成大股灾的一片悲观中,我们旗帜鲜明的表明,疫情的影响只是一时的,市场最好的时候确是投资最好的时候。在投资中我们规避了金融地产、旅游、交通运输、餐饮等受疫情和经济影响较大的行业,重仓持有互联网社交、电商、生活服务,线上教育,消费、医药、新能源汽车、5G应用等方向的龙头企业,取得了很好的投资回报。上半年,基金产品平均回报仅略低于创业板指数,大幅跑赢其他各大指数。

在今年5月公布的被誉为基金界奥斯卡的私募基金金牛奖上,张可兴总经理再次获得“五年期金牛投资经理”大奖,格雷也成为少数连续四届蝉联金牛奖的私募基金管理人。这既是对我们过往业绩的肯定,同时也是对我们的鞭策。未来,我们在投资管理中,坚守受托人责任,继续坚持长期价值投资,专注投资卓越企业,争取为投资者谋求满意的长期回报。

虽然上证指数和恒生指数依然在低位徘徊,但包括格雷基金重仓股在内的很多股票已经创出股价的历史新高,部分投资者此时也有了落袋为安和对后市不确定的担忧。随着我们看好的行业,企业业绩增长的进一步确认,当前的股价不是见顶,而是会在业绩提升和恐慌情绪恢复后估值提升的预期下,进一步打开上升空间。

全球资产放水严重,无风险利率处于极低水平,以美股为代表的主要市场可能会有小幅波动,但大幅的二次探底可能性很小。

A股和港股的估值依旧处于较低区域,尤其是港股市场,估值处于近30年来的第四次历史底部区间,完全没必要担心大幅下跌。

具备核心竞争优势的中国科技互联网龙头企业,陆续回归香港上市,港股未来长期投资机会依旧是全球最好的

疫情虽没有结束,但疫情对资本市场的情绪影响和最悲观预期已经过去,我们关注的A股、港股、美股均已走出底部,分化的结构性牛市将持续,上涨股票的范围将出现扩大化趋势

A股部分消费和医药股票已出现估值偏高的泡沫化现象,这既有整体经济形势不好,机构资金选择高确定性企业的投资偏好原因,也有资金扎堆对股价的非理性推动。我们应警惕美股70年代中后期杀估值的漂亮50下半场在A股重演,投资中应规避未来成长不足以支撑当前估值的部分高估股票

总之,我们对整体市场是乐观的,但对部分高估的股票是谨慎的,在接下来的投资中更加精挑细选。当前,我们继续旗帜鲜明的看好互联网社交、电商龙头;随着疫情的反复和5G技术的发展,还处于行业爆发初期的互联网教育龙头;继续看好新能源汽车和5g应用等处在一个几年时间周期的确定性提升趋势中;继续看好估值仍然处于合理水平且成长确定的少数消费龙头企业。接下来的在投资中,我们继续偏重估值更低、拥有更多真正中国互联网科技龙头的港股市场。

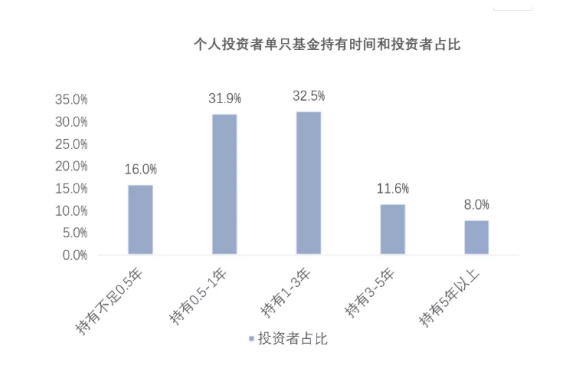

熟悉格雷投资理念的投资者都知道,我们的投资风格是在不出现严重高估前提下,长期持有少数中国前景最确定的卓越企业。市场也不断的验证长期持有优秀企业股票,比不断择时做波段收益更高、更稳定。但今天,我们想在这里和大家交流的不是股票的长期持有,而是基金比股票更应该长期持有。以我们的某只老产品为例,4年多取得了翻倍以上回报,可我们统计发现:享受到全部收益的投资者不足20%,总有投资者担心各种风险或是为了兑现微小的收益中途下车,并且其中很多投资者的赎回时点恰恰是2018年年底和今年1季度的市场低点。不论股票还是基金,大家总是喜欢在市场波动中不断“择时”。而人们在市场好时的那一点“贪婪”和市场差时的那一点“恐惧”,最终让大多数投资人择时结果是反向的,往往买在高点,卖在低点。如果说在2015年以前同涨同跌、牛熊分明中国股市,投资者又足够理性,以3、5年为一个投资周期,市场足够低迷时买入,市场亢奋时卖出,这种大择时还有一定价值的话,2016年以来这种分化严重的慢牛市场,择时是件几乎不可能成功的事情。14年的资产管理经验告诉我们,对于股票投资,也只有在整体市场或股票严重高估和严重低估的两端择时是有效的,其他时间大多数择时操作很难起到正面贡献。而这种极度的两端估值,往往几年才会出现一次。而中国基金业协会公布的 《2018年度基金个人投资者投资情况调查问卷分析报告》显示,16%的投资者持有单只基金的平均时间少于半年;持有基金半年到1年的投资者占比为31.9%,持有1-3年的投资者占比为32.5%,持有3-5年和5年以上的投资者比例分别仅有11.6%和8.0% ,近半数的投资者基金持有期不到1年。

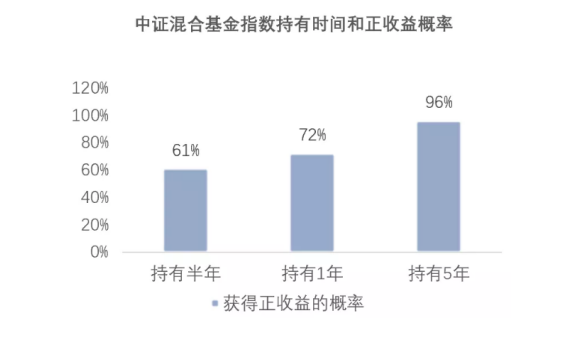

根据Wind的统计,代表全体基金整体收益水平的中证基金指数,从2003到2019年总回报超过了5倍,对应的年化收益率在12%。这个年化收益率超过了同期的美股道琼斯指数。但是大部分基金持有人并没有这种体会,甚至许多人觉得买基金都是亏钱的。而导致投资者“收益感”不强的一个核心原因是,大家在基金投资中喜欢不断“择时”,频繁申赎,不能做到长期持有,甚至更多的人在高点买,低点卖。而我们拿wind统计的中证混合基金指数为例,从2008年到2019年的数据看,持有半年赚钱的概率是61%,持有一年赚钱的概率提高到72%,持有5年赚钱的概率提高到96%。

(数据来源:Wind 数据区间:2008年-2019年)这个统计仅是公募基金的行业平均数据,包括格雷在内的做的比较好的公募和私募基金管理人基本上做到了任意时点进入,持有3年接近100%的正收益概率。买基金的本质是投资者间接投资股市,把股票投资交给更专业的基金管理人来做,而基金管理工作本身就包括选股和择时,基金投资者就不用自己再去择时了。

基金不像股票,投资者买股票是直接投资,而买基金本身是间接投资,是委托基金管理人打理自己的股票投资,他包括了股票组合的构建,也包括了不同时点股票的调换、仓位的管理、大类资产的配置。如果基金管理人觉得组合中某些股票估值过高风险大了,自然会选择减仓或换成其他股票,而在整体市场风险较高时,基金管理人也同样会大幅降低股票仓位,尤其是没有最低仓位限制的私募基金。买基金的投资者应该大多数相信专业的事交给专业的人来做,认为个人投资股票获利较难,或没有时间和经历研究企业、关注市场。这里面不仅包括对基金管理人选股能力的认可,也包括对基金管理人对企业估值和市场的判断能力的认可。为何选择了让基金管理人打理自己的股票资产,还要以自己对市场的判断来阶段性择时呢。频繁更换基金,想抓到每个阶段表现做好的基金,结果往往适得其反,不仅不能提高收益,还降低了收益。

有些投资者不能长期持有基金,是把基金当股票炒,总想找到每个阶段表现最好的。我们知道,其实股票投资,也无法做到持续抓住表现最好的,频繁换股的投资者往往收益不如持股时间长的。而基金投资更是如此,每家基金管理人都有自己的投资风格和能力圈,市场也会在不同阶段表现出不同投资风格的收益差异,很少有投资管理人能持续适应不同的市场风格。很多投资者更换基金往往只追求市场短期表现最好的,就像股票追涨杀跌一样,追进上一阶段表现最好的基金,但结果往往是这些基金在自己买入的下一阶段表现不尽人意。我们给投资人的建议是:选择基金时不要盲目,尤其不要只看短期一时的业绩,这里面有很多幸存者偏差。选择基金时,一是看投资管理人的投资理念和投资策略是不是长期可复制,盈利方法有没有持续性,且基金管理人能做到言行一致,投资风格不漂移,而不是某一阶段因赌中某个板块或某只股票靠运气投资;二是看基金管理人5年以上的长期历史业绩,业绩一时好有运气的成分,如果长期业绩比较好,往往靠的是投研实力和科学的投资方法。三是选择基金时要慎重,但一旦选定,尽量不要轻易来回换或波段操作,只要基金管理人不发生如核心基金经理离职等重大变化,就应该长期持有。我们基金管理人也从产品设计的角度,尽量为投资者提供长期投资产品。

2018年底,格雷发行了第一只5年封闭期的产品,今年初我们专门发行了财富传承系列主打3年和5年封闭的长封闭期的产品,从产品设计之初就匹配认可长期投资的投资者和能够长期投资的长期资金。去年至今我们还发行了5期超高净值客户定制产品格雷尊享系列,在产品成立之前,就和投资人深度沟通交流投资理念,选择真正认可管理人投资体系的投资者,而不是简单看历史业绩就购买我们的产品,这样投资者也能做到更好的持有,享受到更好的收益。今年以来,我们也有幸看到更多的优秀同行加入到发行3年以上长封闭期产品的行列,让基金投资逐渐向本该有的长期化发展,让投资者能够真正享受到管理人的长期收益,而不是2元、3元、5元净值的基金不断出现,但绝大多数投资者没有赚到。

专注投资卓越企业

立足“买股票就是买企业股权”的商业本质,在股价低估或“合理”时投资于具备长期竞争优势和巨大发展潜力的卓越企业股票,深度聚焦大消费、医疗健康和互联网等未来有持续发展的行业,通过优选行业赛道和专注最具竞争力的企业来实现超额收益。

我们希望能与认可我们投资理念的投资者能够长期相伴,为投资者的资产增值和财富传承贡献我们的价值。

本报告是基于公司认为可靠的已公开信息,但我们不保证该等信息的准确性或完整性。在任何情况下,本报告中的信息或所表述的意见并不构成对任何人的投资建议。在任何情况下,我们不对任何人因使用本报告中的任何内容所引致的任何损失负任何责任。本报告所载的资料、意见及推测仅反映我们于发布本报告当日的判断。在不同时期,我们可发出与本报告所载资料、意见及推测不一致的报告。本报告的版权归本公司所有。我们对本报告保留一切权利。未经我们事先书面授权,本报告的任何部分均不得以任何方式制作任何形式的拷贝、复印件或复制品,或再次分发给任何其他人,或以任何侵犯我们版权的其他方式使用。否则,我们将保留随时追究其法律责任的权利。

京公网安备11011302001597

京公网安备11011302001597